2020/01/07

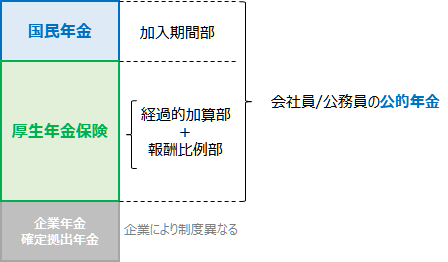

- 前回は定年時/60歳の貯蓄を扱いましたが、今回は定年後の主な収入となる年金を見ていきたいと思います。Figure 1に、いわゆる会社員(*1)の年金制度を示します。

- Figure 1 を見るとわかるように、会社員の年金は、国民年金/厚生年金保険/企業年金の3要素で構成されています。しかし3番目の企業年金は会社により制度が大きく異なるため、年金収入の試算で扱われるのは公的年金である国民年金と厚生年金保険であることがほとんどです(*2)。

- それでは、国民年金と厚生年金保険(以後、厚生年金と表記)それぞれの年金額を計算してみましょう。

Figure 1 : 会社員の年金制度

年金額の計算方法

- 年金額の計算方法は日本年金機構のページを参考にしました。尚今回は計算をシンプルにするため下記条件とします。

- 昭和30(1955)年以降の生まれとします。※生年月日によって変わる要素が無くなります

- 繰り上げ支給は受けないとします。※65歳から支給を受けます

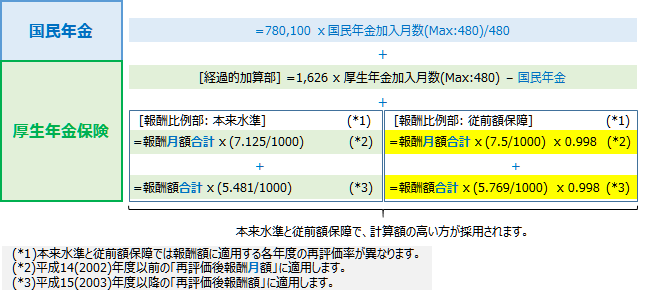

- 上記前提条件での年金額計算方法をFigure 2に示します。

- 国民年金は20歳〜60歳の間に保険料を払った期間(加入月数)で決まります。

- 40年間...加入月数が480ヶ月ならば満額の\780,100(*3)です。

- 国民年金 = \780,100 x 加入月数/480

- 学生時代に例えば30ヶ月(*4)保険料を払っていなければ、\780,100 x (480-30)/480 = \731,344 です。

- 厚生年金は経過的加算部と報酬比例部があります。

- 経過的加算部は国民年金が対象とする20歳〜60歳の範囲外で厚生年金を収めていた場合に差分を追加する項です。

- 厚生年金:経過的加算部 = \1,626 x 厚生年金加入月数(Max:480) - 国民年金

- \1,626 = \780,100/480。\1,626は「一ヶ月厚生年金保険料を収めた場合の加算額」に相当します。

- 例えば22歳の途中から働き始めて、約30ヶ月の国民年金保険料未払い期間がある場合、60歳以降も30ヶ月以上働いて厚生年金保険料を払えば、その30ヶ月分が加算されるという意味です。

- 報酬比例部分は加入月数と関係ありません。報酬(月)額の合計で決まります。加入月数の最大制約はありません。

- 各年度の報酬(月)額は、年度毎の再評価率を掛けます。※毎年変わります

- 本来水準と従前額保障の2種類の計算方式があります。計算額が高い方を適用します。それぞれ適用する再評価率が異なるので注意して下さい(*5)。

- 平成14(2002)年度以前は、加入期間中の報酬月額の合計で決まります。

- 厚生年金:報酬比例部分 = 報酬月額合計 x (7.125/1000) ※本来水準

- 厚生年金:報酬比例部分 = 報酬月額合計 x (7.5/1000) x 0.998 ※従前額保障

- 平成15(2003)年度以降は、加入期間中の報酬額(報酬月額+賞与)の合計で決まります。

- 厚生年金:報酬比例部分 = 報酬額合計 x (5.481/1000) ※本来水準

- 厚生年金:報酬比例部分 = 報酬額合計 x (5.769/1000) x 0.998 ※従前額保障

- 実際に日本年金機構のページを見た方は「報酬比例部分の計算式が全然違う」と思われているかもしれません。そのページの計算式は「平均値x加入月数」という表現です。平均値は「合計値/加入月数」なので、加入月数が消去されて合計値が残ります。つまり同じです。

Figure 2 : 会社員の年金額計算

実際の年金額計算例

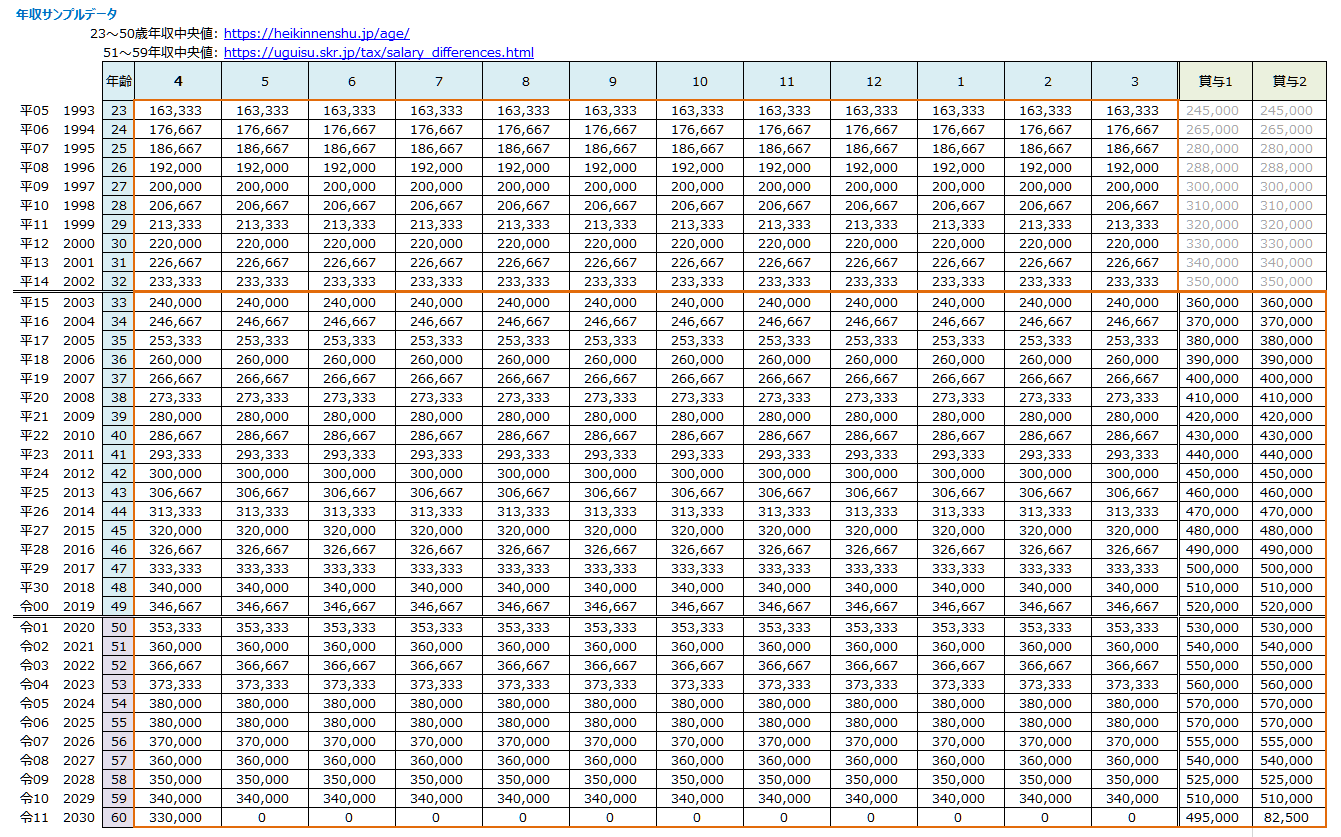

- 実際に計算をしてみましょう。Table 1 は1993年から60歳まで働き、年収が各年齢の中央値として推移した例です(*6)。

- 4月生まれ想定です。

- 2002年度までは、報酬月額の合計から年金額を計算するため、賞与部が薄灰色文字となっています。

- 51歳以降は年齢別中央値データがないため推測値ですが、55歳以降緩やかに収入をダウンさせています。

- ちょっと脱線ですが、現在までの報酬月額及び報酬額は、ねんきんネットから情報取得できます。ただし Table 1 のようなきれいな表ではなく、変化点の記録なので補間は必要となります(*7)。

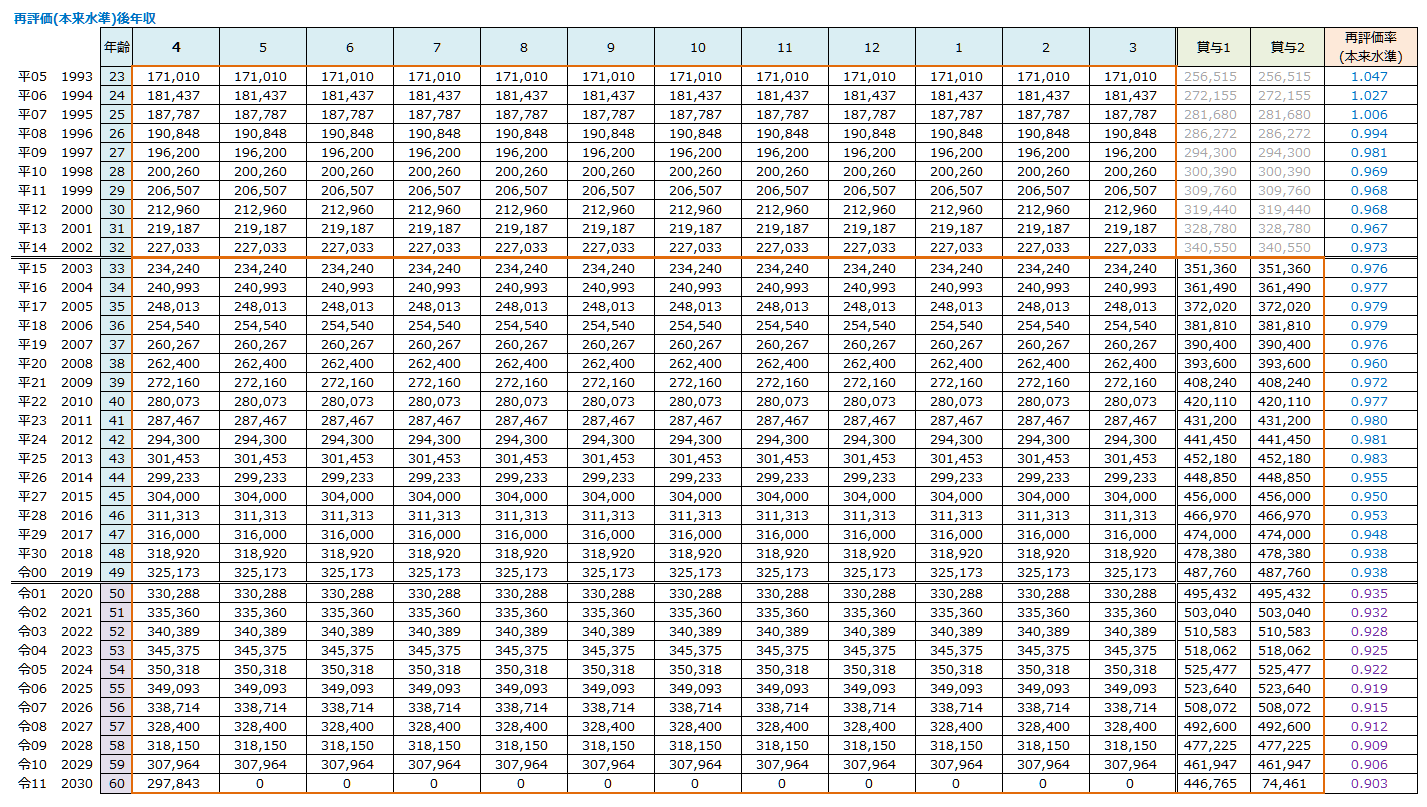

- 話を戻して、次に本来水準の再評価率を掛けて、報酬額を補正したのが Table 2 です。

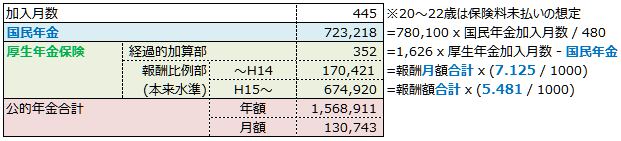

- 厚生年金の報酬比例部分を本来水準として年金額を計算すると、年額\1,568,911、月額\130,743となります。これでわかると思いますが、再評価後報酬(月)額のテーブルさえ作れれば、表計算ソフトで年金の計算は簡単にできます。

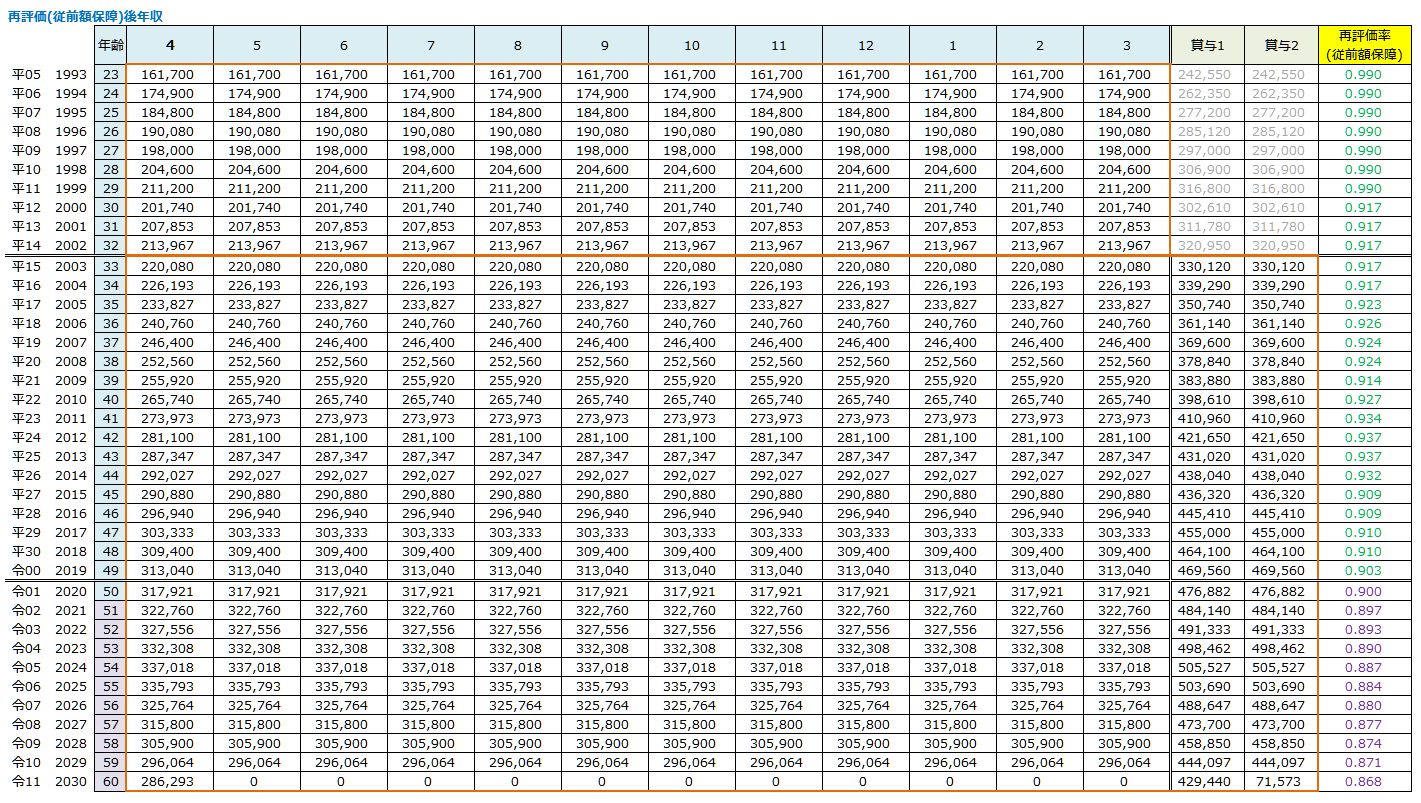

- 次は従前額保障の再評価率を掛けて、報酬額を補正します。

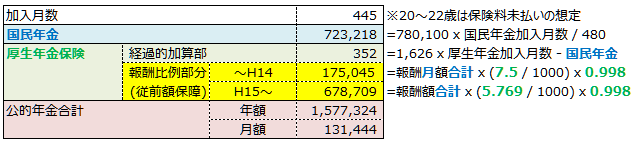

- 厚生年金の報酬比例部分を従前額保障として年金額を計算すると、年額\1,577,324、月額\131,444となります。従前額保障の計算額が高いので、こちらが年金額として採用されます。

Table 1 : 年収の推移が中央値を取る場合の例(クリックで拡大)

-

Table 3 : 本来水準での年金額

Table 5 : 従前額保障での年金額

なるほど夫婦で月19万円...そして積極的な"+α(3階)"構築

- ここで年収中央値からの計算結果より「平均的な姿→最もよくある年収モデル」では、会社員の年金は月額で約13万円であることがわかりました。夫婦の場合は配偶者の国民年金(月6万円)を追加して、月19万円。この数字は金融庁の報告:ページ10の結果と合います。

- 月の不足額が5万円程度となるベースとして「夫婦で月25万円必要」という話ですが、子供の教育や住宅等の費用が減っていること込みで、ピーク時収入の(余裕ある)生活レベルを維持すると月25万円という数字になると考えるべきなのでしょう。

- 公的年金だけで「余裕ある生活レベル」が実現できるのも、ある意味おかしい話なので、現在の公的年金のレベルは丁度良いのでは考えます。結局「余裕」を作りたければ...国民年金(1階)+厚生年金(2階)の他に"+α(3階)"の用意が必要なのです。

- 会社員の場合、企業年金があれば話はシンプルですが、加入者は会社員の38.9%(*8)なので、一般的とは言い難いです。このため、わかりやすい"+α(3階)"構築手段として通常の投資よりも税金面が優遇されている、iDeCo(個人型確定拠出年金)の話が出てくるわけです。

- iDeCoも結局の所「投資/資産運用」のため運用方法によって結果に差は出ますが、そもそも「余裕」に相当する部分の話なので、運用益が小さかったとしても、そんなにシビアな話にはなりません。

- こう考えると金融庁の報告書は「余裕」を作るために積極的に"+α(3階)"を構築しようと言いたかっただけなのかもしれません。しかし「2000万円足りない」のインパクトが強くなり過ぎて、話が明後日の方向に飛んでしまったようです。

- 実は20歳代など、むしろ若い世代に良く制度を理解してもらい、積極的な運用を促すべきではないかと思います。

- 第2号被保険者です。会社員や公務員が対象。

- 試算に企業年金/(企業型)確定拠出年金の要素が含まれていないことは、大抵の記事で明示的に言及されていないです。

- ここの満額は2020/1/5時点の数字です。

- 20歳になってから、22歳の途中で就職するまで24ヶ月+6ヶ月=30ヶ月保険料を払っていないというケース。

- 式だけ見ると従前額保障の方が高くなるに決まってますが、報酬(月)額に適用する再評価率が異なるのです。

- 会社員の生涯年収って、結構コンパクトにまとまってしまうんだな...

- ねんきんネットでは受取額の試算もできます。

- 厚生労働省資料「企業年金・個人年金制度の現状等について」より

Copyright(C) 2020 Altmo

本HPについて

本HPについて